輸出入における決済方法!荷為替手形決済・外国為替送金のメリット・デメリット

貿易取引における代金回収リスクは、輸出者にとって大きな問題です。

そのため、貿易取引を始める際には取引先について信用調査などを行う場合が多いですが、信用調査を行ったからといって、必ずしも代金回収のリスクがないとは言えません。

そこで、そのリスクをできるだけ取り除くために、銀行を介することによって、輸出者は契約時に輸入者に信用状の発行を義務付けることがあります。

その信用状含め、貿易業務における決済方法を大きく分けて3つご紹介させていただきます。

- 信用状付荷為替手形決済(L/C決済)

- 信用状なし荷為替手形決済(D/P決済、D/A決済)

- 外国為替送金(電信送金または送金小切手)

目次

信用状付荷為替手形決済(L/C決済)とは?

まず、「荷為替手形」とは、輸出者が輸入者または信用状で定められた者を名宛人とし、輸出者の取引銀行を受取人とする為替手形に、輸出された貨物の担保として貨物引換証書や船荷証券などの書類を添付した手形のことをいいます。

この手形による決済は、銀行によって保証され、通常、信用状(L/C)が発行されます。

L/Cとは、英語でLetter of Creditの略です。これらを併せて信用状付荷為替手形決済(L/C決済)といいます。

仮に、輸入者が支払いを行わない場合、銀行は代わりに支払いを行う保証人となり、銀行が支払を行います。

この信用状付荷為替手形決済(L/C決済)では輸入者は輸入地の銀行に対して信用状(L/C)を発行するように依頼します。

輸出者は信用状(L/C)の条件に従って商品を出荷し、出荷書類と為替手形を輸入者に送付します。

輸入地の銀行は、この書類を審査して信用状(L/C)の条件に合致している場合、商品代金を支払うことになります。

信用状付荷為替手形決済(L/C決済)の際に使用するインボイスについて注意点

信用状付荷為替手形決済の場合は、銀行よりインボイスの提出を求められることがありますが、インボイス上の商品の記述内容が信用状(L/C)と一致していなければなりません。

銀行によっては指定のフォーマットがあり、フォーマット通りに入力しなければ受理されない場合があります。

その場合には銀行指定のフォーマットに変更し、信用状取引専用のインボイスにしなければならない可能性があるので注意が必要です。

信用状なし荷為替手形決済(D/P決済、D/A決済)とは?

「信用状なし荷為替手形決済」では、信用状(L/C)を使用せずに荷為替手形決済が行われます。この方法には「支払書類付き(Documents against Payment, D/P)」と「引受書類付(Documents against Acceptance, D/A)」の2つの方法があります。

D/P決済では、輸入者は為替手形を決済しなければ、船荷証券などの出荷書類を受け取ることができません。

一方、D/A決済では、輸入者は輸入地の銀行に提示された為替手形を受け入れることで出荷書類を受け取ることができます。

出荷書類を受け取る条件として、輸入者は指定された期日までに為替手形を決済する必要があります。

この方法は、先ほど説明した「信用状付荷為替手形決済(L/C決済)」とは異なり、輸出者は出荷書類を輸出地の銀行に提出してもすぐに代金回収はできません。

為替手形を輸出地の銀行を通じて輸入地の銀行に送られ、輸入者が支払を行うと、輸出地の銀行から輸入地の銀行へ送金され、最終的に輸出者が代金を回収できます。

外国為替送金(T/T、M/T、D/D)について

外国為替送金には、「電信送金(T/T)」と「郵送送金(M/T)」を使用する方法があります。

通信銀行間で送金指示を電信で送る方法(Telegraphic Transfer, T/T)や、送金指示が郵便で送付される普通送金(Mail Transfer, M/T)と、送金小切手(Demand Draft, D/D)を用いて支払う方法が含まれます。

「電信送金(T/T)」では、輸入者は仕向け銀行に海外電信送金による支払いを依頼し、仕向銀行が電信で支払指示を支払銀行に送ります。支払銀行側が電信指示を受け取ると、受取人に支払を行います。

「郵送送金(M/T)」は、基本的には「電信送金(T/T)」と同じ仕組みですが、銀行間の連絡が郵便で行われます。

この方法は銀行手数料が低い反面、郵便のため時間がかかることがあります。

「送金小切手(D/D)」では、支払に小切手が使用されます。

輸入者は銀行から小切手を受け取り、それを輸出者に提供し、輸出者は小切手を現地の銀行で裏書きして現金を受け取ります。

それぞれの決済方法のメリットやデメリット、注意点について

決済方法について、上で述べたように、種類がたくさんあり、どの支払方法を使用すればいいのかわからなくなるかもしれません。そこで、それぞれのメリット・デメリットや注意点について説明させていただきます。

■信用状付荷為替手形決済 (L/C決済)

確実に支払いが行われ、信頼性も高いことが信用状付荷為替手形決済 (L/C決済)の大きなメリットです。

輸出者は輸入者が支払をしてくれるのかどうかを心配せずに取引を進めることができます。

また、契約条件が信用状によって決められているため、条件が明確です。

一方、デメリットは手続きが煩雑で、手続きに時間がかかることがあります。

また、銀行の手数料が発生し、その手数料は輸入者の負担になる可能性があります。

■信用状なし荷為替手形決済 (D/P決済、D/A決済)

メリットは、柔軟性があり、輸入者と輸出者が契約条件を調整しやすいことです。

また、手続きが信用状よりも簡素で、支払いが速いことが多いです。

一方、デメリットは支払いの不確実性があることです。信用状のように銀行による支払い保証がないので、輸出者は輸入者の支払いを待たなければならず、支払いが遅れるリスクがあります。

また、信頼関係が不足している場合、確実に支払われるかどうかがわかりません。信用状なし荷為替手形決済 (D/P決済、D/A決済)は輸出者にとって、非常に不利な決済方法と言えるでしょう。

■外国為替送金 (T/T、M/T、D/D)

この方法のメリットは、手続きが簡単で支払いが速いことです。

銀行手数料も低く、コスト効率が良いことが多いです。

外国為替送金においては、前払いと後払いのオプションが存在するので、どちらを選ぶべきかを検討してもいいかもしれません。前払いを選択すれば、輸出者は代金回収のリスクを軽減できるといった大きな利点があります。

しかし、同時に輸入者にとっては、商品が予定通りに到着しない可能性がリスクとなってしまいます。

一方で後払いを選ぶと、輸入者は商品が到着した後に支払うため、商品の到着が確認でき、輸入者にとっては安心感があります。

デメリットは支払いが確実に行われるかどうかわからないことです。

輸出者にとっては商品代金の回収リスクが生じ、資金の管理が難しくなります。

輸出者と輸入者の関係が、同じグループ企業であるなど、信頼関係が構築されていない場合、慎重な取り決めが必要です。

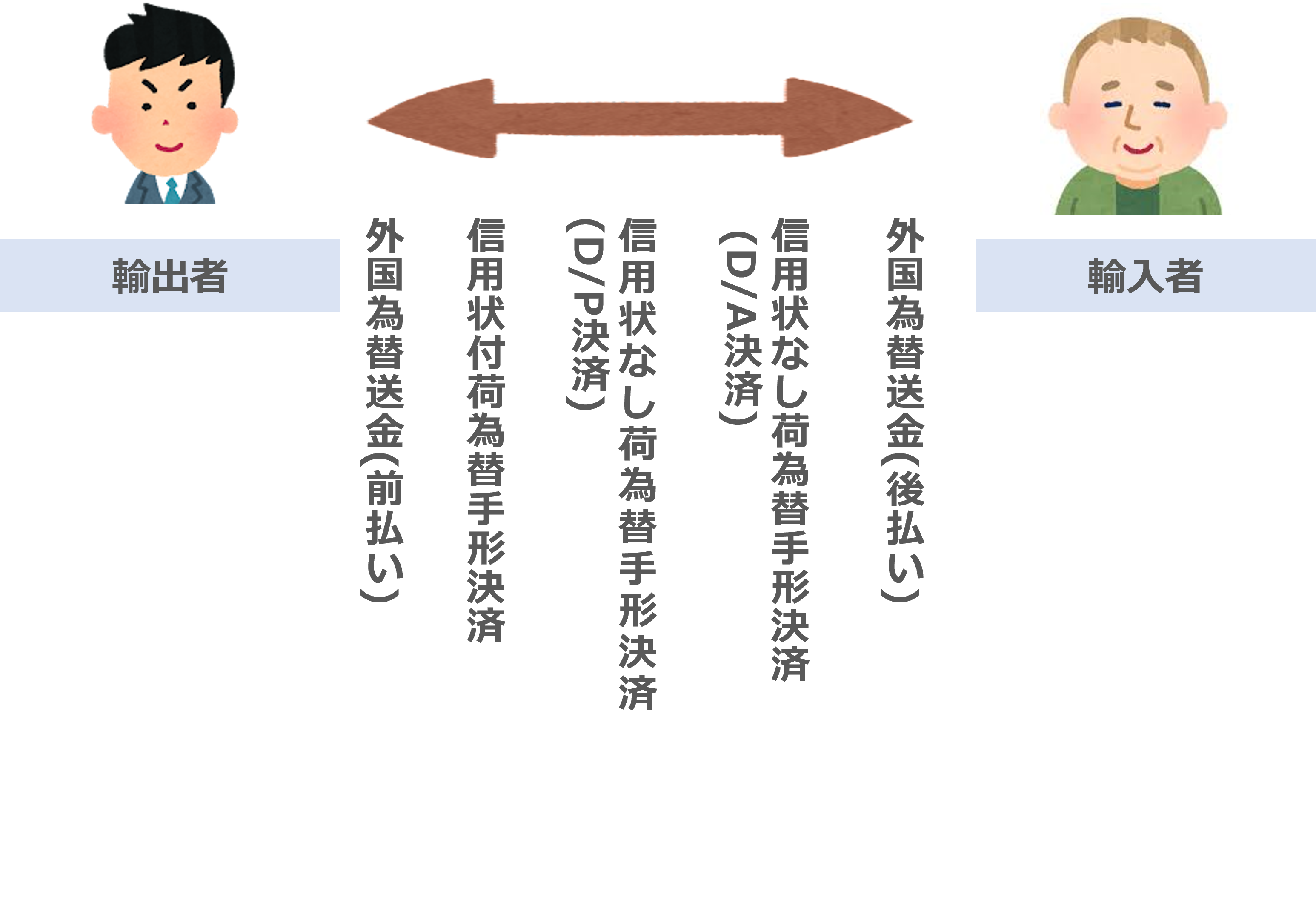

下記は、どちらの方が輸出者および輸入者にメリットがあるのかを表した図です。

左側にある方が輸出者にとって都合がよく、右側にある方が輸入者にとって都合がよくなるような仕組みになっています。

自分が輸入・輸出のどちらを行うのかを念頭に、下記の図を参考に決済方法を選ぶと良いでしょう。

【まとめ】輸出入における決済方法!荷為替手形決済・外国為替送金のメリット・デメリット

貿易取引における決済方法について説明させていただきましたが、いかがでしょうか?

貿易決済は国際取引において不可欠な要素であり、ビジネスの成功に密接に関わっています。

適切な決済方法を選び、リスクを管理し、信頼関係を築くことが重要です。

国際貿易の世界は多彩で、常に変化していますが、正しい知識と適切な戦略を持つことで、新たなビジネス機会が広がります。お互いを尊重し、信頼し合いながら、国境を越えた取引を成功させましょう。

貿易システム「TRADING」は、外貨建て債権債務など貿易取引に対応したパッケージソフトです。

見積から受注、国内の取引、売掛・買掛などの決済管理も可能ですので、ぜひご覧ください。