【図解付き】為替予約とは?仕組みをわかりやすく解説!

世界のグローバル化が進み、商品の売買取引相手が「海外」と行うのは一般的な時代になりました。

企業間だけではなく、個人での輸出入も進んでいます。

海外取引を行う上で外貨を使用する場合、「為替レート」は重要な要素となります。

「為替レート」は日々変動するので、将来、予定外の為替差による損益が発生するリスク(為替リスク)を意識する必要があります。

最近は円安のためか、貿易管理システムの営業でお伺いしたお客様とのお話の中で、為替予約が話題に上がることが増えたように感じます。

そのため、今回はこの「為替リスク」を回避(ヘッジ)するための手段である「為替予約」についてご紹介します。

目次

為替予約とは

為替予約とは、海外の取引相手との商品売買などにおいて、あらかじめ定められた通貨・金額・為替相場・受渡日にて外国為替決済(購入・売却)を行う取引のことを意味します。

例えば、半年後に1万ドルを支払う場合、あらかじめ1ドル=150円で為替予約を結べば、仮に市場でレートが変動した場合であっても、150円でドルを仕入れることができます。

為替レート・決まり方について

国境を越えた海外企業と売買取引を行う輸出入の場合、代金の決済時に使用する通貨の取り決めが必要です。

「米ドルと円」、「ユーロと円」、「米ドルとユーロ」など、組み合わせはさまざまです。

取引相手と異なる通貨で行う売買取引を「外国為替取引」といいます。

この「外国為替取引」は、通貨が異なる両国間の決済では、取引通貨に交換する必要があります。

自国の通貨とは異なる取引通貨に交換する時、使用する交換比率を「為替レート」といいます。

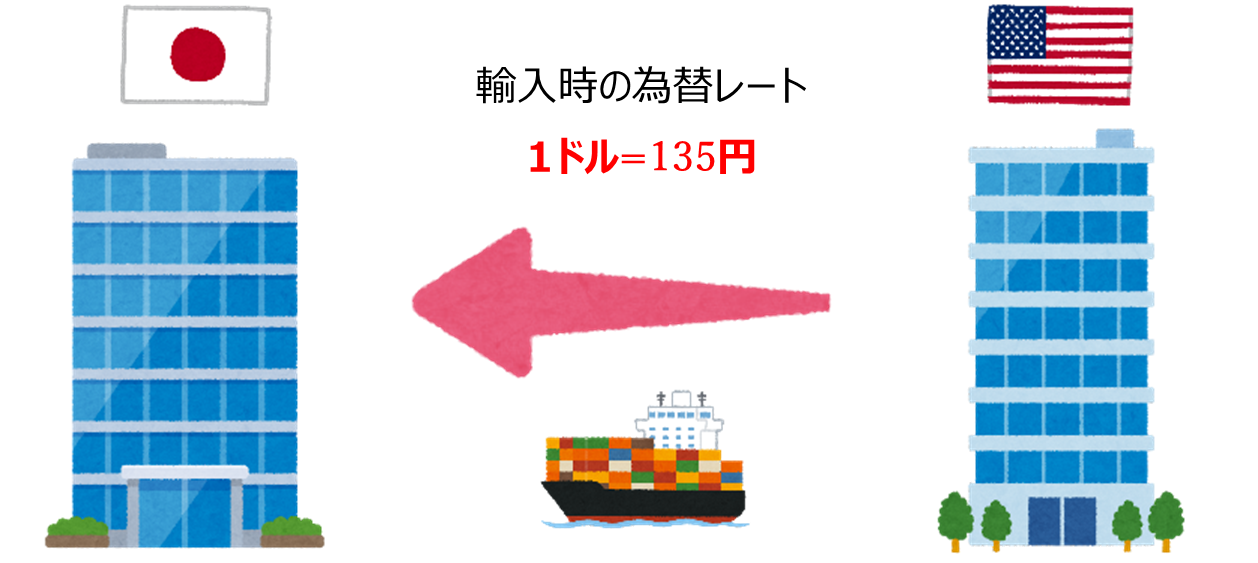

例えば、アメリカの仕入先との取引を【米ドル】で行い、決済は、輸入後45日後という支払条件とします。

(輸入時)

10万ドルの商品を輸入(仕入)⇒ 10万ドル×135円=1,350万円(買掛金)

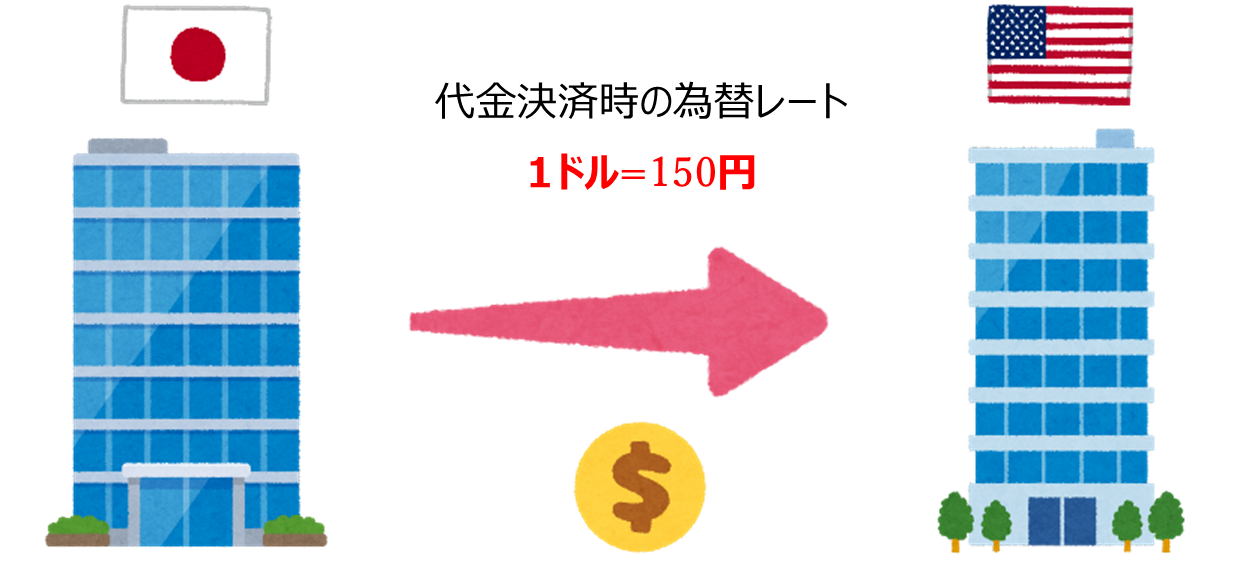

(代金決済時) ・・・ 輸入した時から45日後に決済

10万ドルの商品代金を支払う⇒ 10万ドル×150円=1,500万円(買掛金の支払い)

10万ドルの商品を輸入した時は、円に換算すると1,350万円だったのに、45日後のレートでは輸入時に比べると円安となったので、1,500万円必要となり、商品代金を決済することになります。

為替レートの差から、150万円の「損失」になりました。

これは、輸入時には予想できなかったことですよね。

為替レートはなぜ変動するのか

では、為替レートが変動するのはなぜでしょうか。為替レートは、誰かが一方的に決めているのではありません。

為替市場において、需要と供給のバランスによって変動する「変動相場制」をとっています。

買いたい人が多い通貨は価格が上がり(通貨の価値が上がる)、売りたい人が多い通貨は価格が下がり(通貨の価値が下がる)ます。

為替市場で取引するのは、銀行、証券会社、投資家、一般企業、個人など様々です。

また、通貨を売り買いする要因は、その国の金利・物価変動、経済指標、中央銀行の介入、要人発言の内容、国際情勢等、様々です。

コロナの流行やウクライナ情勢等、為替レートが変動する要素で、現在は円安傾向にあります。

為替市場は、世界中の様々な通貨が対象となり、取引は24時間行われています。

よって、為替レートは日々変動しているのです。

テレビやインターネットのニュースでも、為替に関する情報は毎日報道されていますよね。

為替リスクを回避(ヘッジ)する対処方法

為替市場で、さまざまな要因から日々変動するレートを将来的に予測するのは難しいことだと思います。

しかし、海外の取引相手との「外国為替取引」において、為替の変動による損失は、会社の利益に直結するため、できる限りリスクを抑える回避策を考える必要があります。

そこで、将来の為替レートは予測できなくても、将来使用する為替レートを事前に取り決めることはできますその手段の一つが「為替予約」です。

「為替予約」(先渡取引」)とは、将来予定している売買取引において、銀行と予め通貨、為替レート、金額、受渡日、期間を取り決め、決済時に予約した通貨とレートを使用する契約のことをいいます。

将来、為替レートが変動した場合でも、その影響を受けることなく、予約した為替レート、通貨で決済処理ができるので、自社の採算を確定することができます。

この予約した為替レートを「先渡為替レート」(forward exchange rate)といいます。

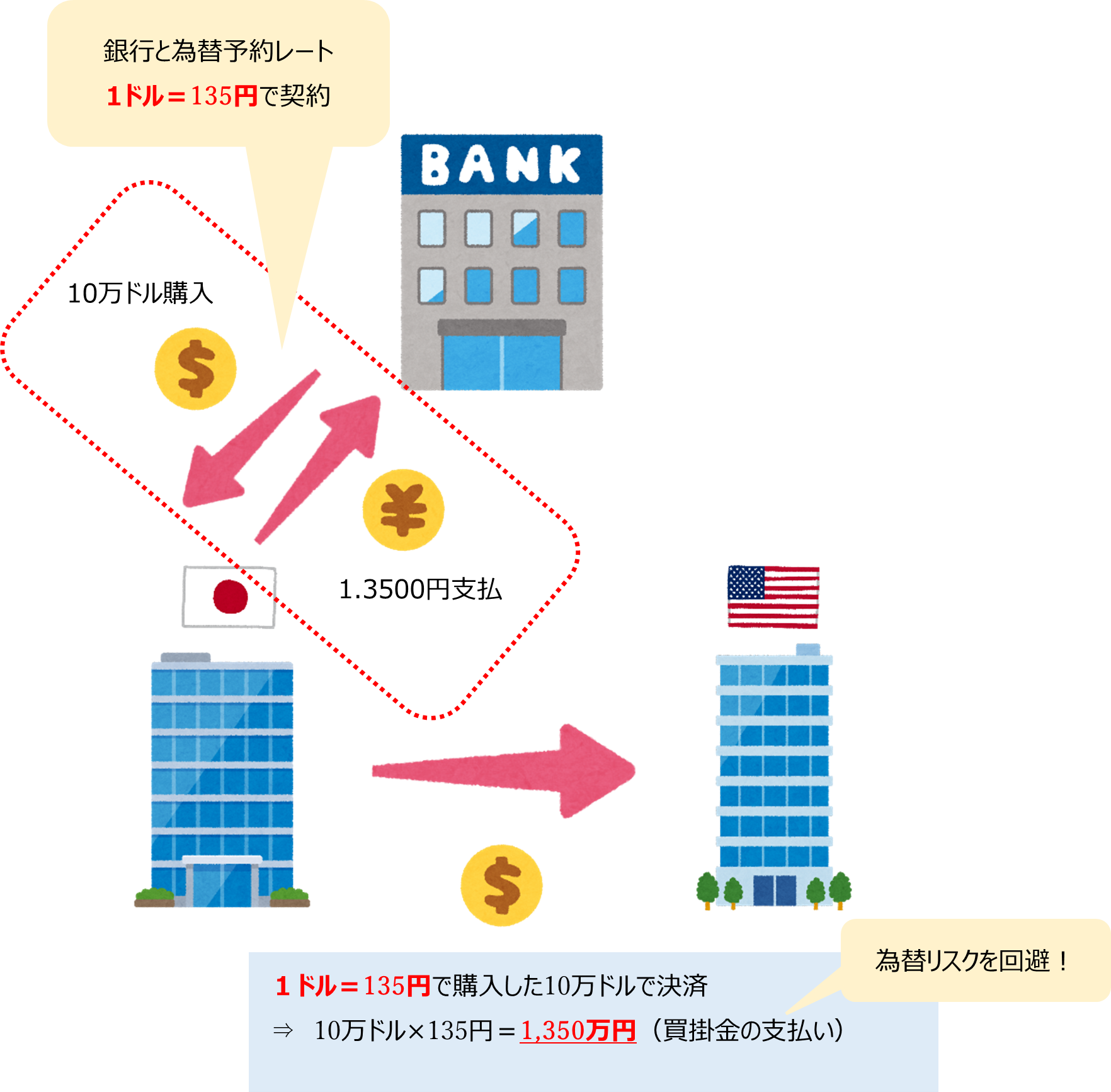

「為替予約」の仕組みを図解で説明

「為替予約」は、銀行とある一定の期間で、予め取り決めた為替レートで外貨を使用する契約であることは、既にご紹介しました。ここでは、「為替予約」の仕組みについて、簡単に図解で説明したいと思います。

前述した例を「為替予約」を使用した場合に置き換えてみます。自社の取引銀行と、【45日後に1ドル=135円の為替レートで10万ドル購入する】契約をします。

すると、買掛金10万ドルの決済は、決済当時の為替レートではなく、予約した為替レートで購入した10万ドルを使って決済ができます。

前述した例では、決済当時の為替レートを使用したため、150万円の損失がありましたが、「為替予約」を使用することで、為替差による「為替差損」が回避され、採算も事前に確定できます。

今までの例は、輸入・決済時に円安になる場合を前提にご紹介いたしました。

確かに、決済時のレートが輸入時のレートと比べると円高になり、為替差による「利益」が発生することも考えられます。

よって、「為替予約」をすることにより、「利益」が得られなくなる可能性もあります。

しかし、この「利益」は得られなくても、為替差による「損益」を回避(ヘッジ)することを目的としているのが「為替予約」なのです。

輸出の場合も同様、将来円高になることで発生する為替差のリスクを、「為替予約」を使用して売上金額を確定しリスク回避(ヘッジ)に備え、安定した収益を上げることにつながります。

次に、「為替レート」の決め方についてご紹介します。

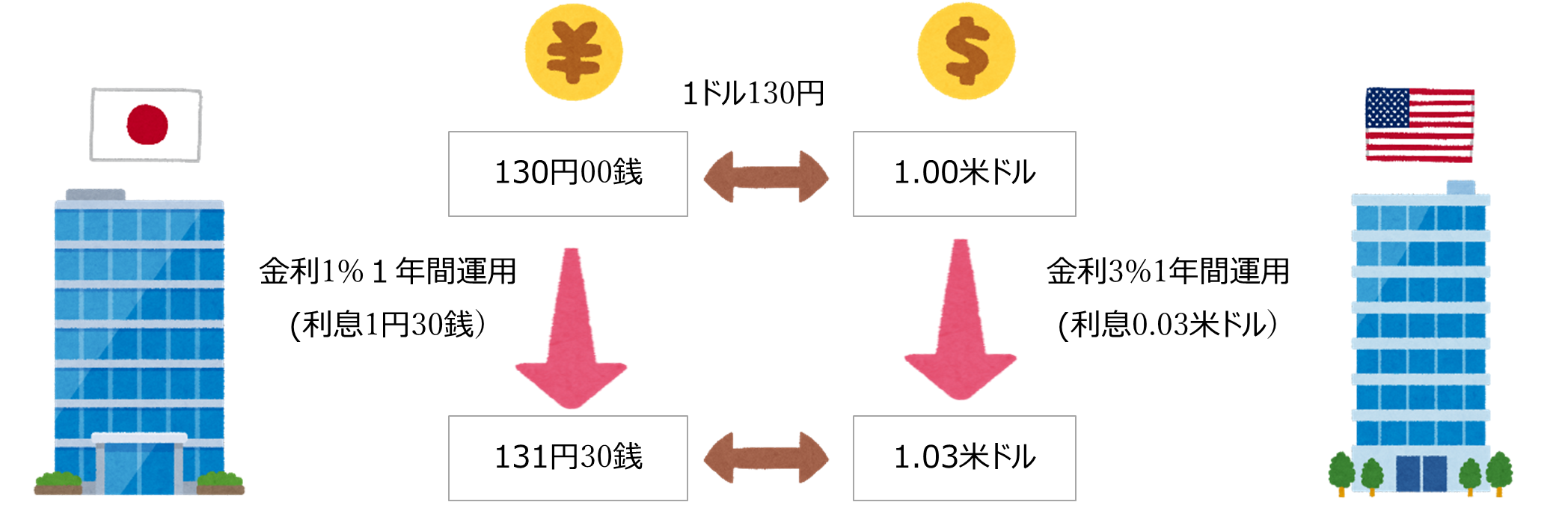

「為替予約」のレートは、現時点の「為替レート」(直物レート・スポットレート)、「相手国の金利」、「円金利」、「期日までの期間」で決まります。

例えば、1ドル=130円、日本の金利が1%、米ドルの金利が3%、期間を1年間運用すると、「為替予約」のレートは1ドル=127.48円という計算です。

131円30銭÷(為替予約レート)=1.03米ドル なので、

(為替予約レート)=131円30銭÷1.03米ドル

=127.48円/米ドル・・・直物レートよりも円高ドル安

「為替予約レート」は、直物レート(スポットレート)と、両国の通貨間の金利差が反映されます。

金利の高い通貨の「為替予約レート」が直物レート(スポットレート)より安くなることを「先物ディスカウント」といい、金利差分のディスカウント(割引)となり、金利の安い通貨の「為替予約レート」が直物レート(スポットレート)より高くなることを「先物プレミアム」といい、金利差分のプレミアムが得られます。

上記例の場合、直物レートが1ドル=130円から、為替予約レートが1ドル=127.48円なので、円はドルに対しプレミアム状態となります。

「為替予約」の注意点

次に、「為替予約」で留意すべきことがあります。一度契約した「為替予約」は、取り消すことができないということです。

期間内に、契約した金額は使い切る必要があります。

「為替予約」は、銀行との間で外貨決済を行うときの為替レートを予め決める「売買取引」と規定されます。

そのため、銀行の事前審査を受ける必要があります。

「為替予約」を契約する銀行側としては、万が一、倒産などの理由で「為替予約」が不履行になったとき、実際の為替相場との差損益を回収できなくなるリスクがあるので、「為替予約」の契約を与信行為とみなしているそうです。

為替予約のメリット・デメリットについては、下記の記事でも詳細にまとめてますので、ぜひ参考にしてください。

【まとめ】為替予約とは?仕組みをわかりやすく解説!

「【図解付き】為替予約とは?仕組みをわかりやすく解説!」と題して、ご紹介してまいりました。

為替レートは、輸出入などの貿易取引では、仕入や売上の実績、入金や支払の決済などの実利益の把握だけでなく、受注や発注時などの予定利益を把握する上でも重要な要素です。また、為替差による「為替損益」で、大きく変わります。

安定的にビジネスを続けるために、回避できるリスクは、皆さん、常日頃考えられていらっしゃいますよね。

この「為替予約」による取引は、輸出入の貿易だけではなく、外貨建ての資産運用でも、ごく普通に行われる取引です。

昨今の急激な円安傾向となったように、日々変動する為替レートのリスク回避(ヘッジ)として、「為替予約」に注目してみるのはいかがでしょうか。

株式会社サンプランソフトが提供する、貿易管理システム「TRADING」では、為替予約の残管理機能を搭載しております。

為替予約伝票を作成することで、前受金、前払金伝票作成時、入金処理、支払処理時に充当することができます。「TRADING」は、輸出入業務に関する機能が充実しておりますので、ご不明な点がございましたらお気軽にご相談ください。

著者:株式会社サンプランソフト

1994年の設立以来、一貫して貿易システムの開発・提供に取り組んでいます。

弊社が提供する貿易管理システム『TRADING』は、輸出入・輸出・輸入・国内販売管理に関わる業務を一元管理し、

貿易業務の標準化と効率化を実現するクラウド型パッケージソフトです。

これまでにのべ2,000社以上の導入経験から得たノウハウを活かし、お客様の課題解決を支援しています。