【輸入仕入】消費税・税額控除・仕訳などの基礎解説と標準化のコツ

近年は円安傾向にあり、輸入仕入の原価は上昇傾向にあります。

それに伴い、「仕入時の為替レートの扱い」や「為替差損益の計上タイミング」といった論点があらためて注目を集めており、経理処理の見直しニーズが高まりつつあると言えるでしょう。

本記事では、貿易管理における輸入仕入に関連する計上時期や計上基準、消費税、税額控除などの基本的な経理処理のポイントをご紹介しつつ、輸入仕入の処理を業務標準化する方法についてお伝えします。

目次

輸入仕入の経理処理が難しい理由

輸入仕入の処理は、「国内取引よりもややこしい…」

このように感じるご担当者は多いのではないでしょうか?実際、輸入には関税や運賃、保険料、為替差損益など、仕入原価に含めるべき費用が多く、計算や仕訳が複雑になりがちです。

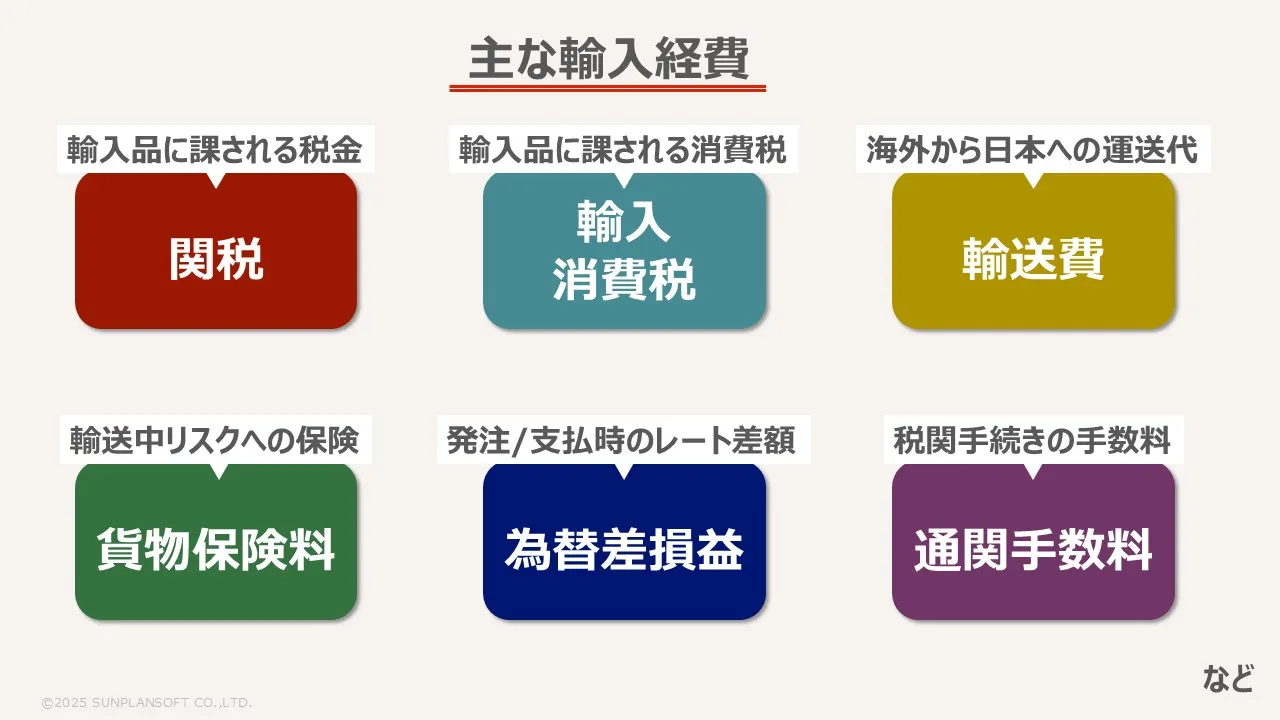

主な輸入経費の一覧

- 関税:輸入品に課される税金

- 輸入消費税:輸入品に課される消費税

- 輸送費:海外から日本への輸送代

- 貨物保険料:輸送中リスクへの保険

- 為替差損益:発注/支払時のレート差額

- 通関手数料:税関手続きの手数料

加えて、処理に必要な書類も以下の様に多岐にわたります。

- インボイス(送り状)

- B/L(船荷証券)

- 輸入許可通知書

- 関税・消費税の納付書類 など

これに対し、書類の使用タイミングや具体的な取扱方法が明確でないため、社内であっても担当者ごとに処理手順が異なるといったケースが散見されます。

また、為替レートの取扱も悩ましいポイントです。

これは仕入時と支払時でレートが異なる場合、為替差損益が発生し、仕訳処理にも影響を及ぼす可能性が出てくるためです。

上述のような「費目や貿易書類の多さ」「為替差損益」など、これらの要素が重なることで、輸入仕入の処理はブラックボックス化しやすく、ミスや税務リスクの温床になりやすいのです。

次項では「いつ・何をもって仕入とするか」という計上の考え方を整理していきます。

輸入仕入の計上時期と計上基準の違いを整理

「この取引、いつの月に計上すればいいんだろう?」

輸入仕入の処理に慣れていない頃は、このように迷われた方は多いかと思います。

この“いつ”を決めるには、「計上時期」と「計上基準」の2つが重要なファクターだと言えるでしょう。

まず計上時期は「どの会計期間に仕入として記録するか」という“タイミング”を示しています。

一方で、計上基準は「どの事象をもって仕入が成立したと判断するか」という“ルール”の話です。

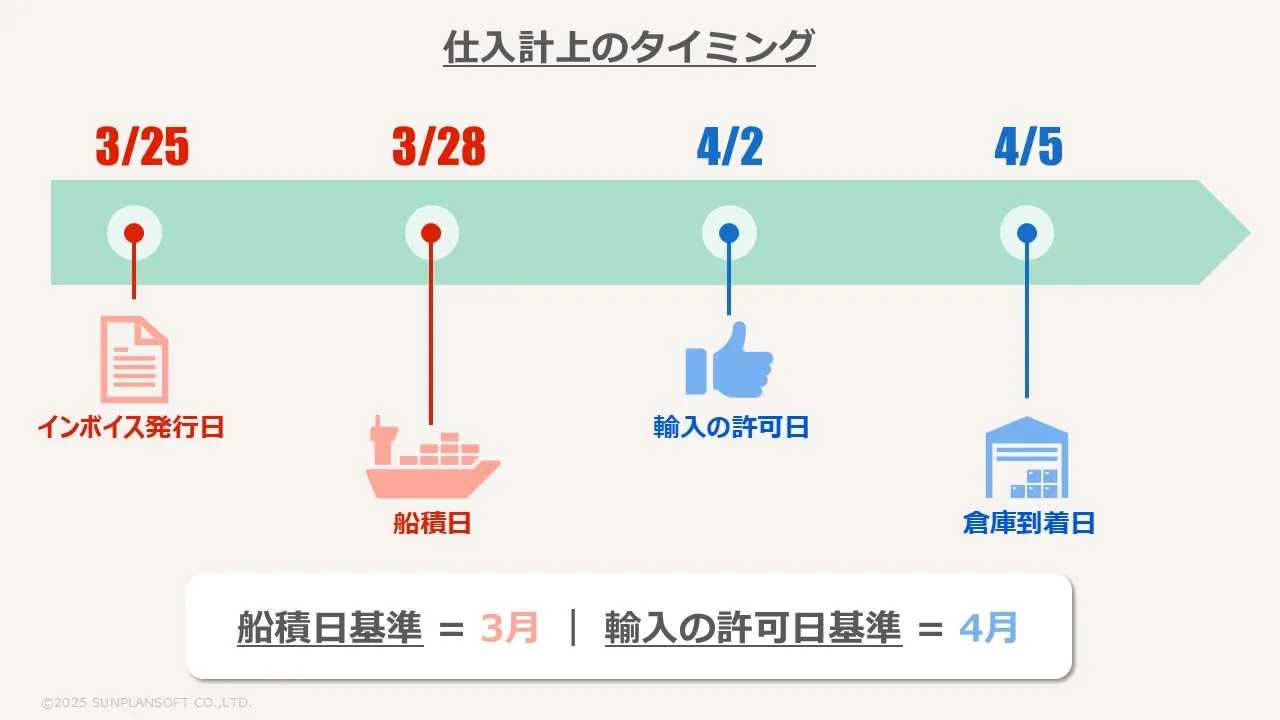

例えば、ある輸入品について以下の日付があったとします。

- インボイス発行日:3月25日

- 船積日:3月28日

- 輸入の許可日:4月2日

- 倉庫到着日:4月5日

このとき、3月決算の会社では「どの時点をもって仕入として計上するか」が重要になります。

船積日基準なら3月、輸入の許可日基準なら4月に仕入計上されるということですね。

会計上では「継続して合理的な基準を使うこと」を求められますので、一度決めた基準は毎回ブレずに適用することが大切です。

例えば、決算期だけ都合よく基準を変えてしまうと、税務調査で「利益操作では?」と疑われるリスクすらも生じてしまうでしょう。

だからこそ、社内で計上基準を明文化して関係部署と共有しておくことが、ミスや属人化を防ぐ第一歩になります。

輸入仕入の消費税と税額控除の基本と実務とは?

輸入仕入にかかる消費税は、国内取引とは少し違った扱いになります。

まず押さえておきたいのは、輸入時に納付する消費税(いわゆる「輸入消費税」)も、仕入税額控除の対象になるという点です。

ただし、控除を受けるには以下の2点が必要です。

- 帳簿に正しく記載されていること

- 輸入許可通知書などの証憑を保存していること

この2つがそろっていないと、控除が認められない可能性があります。

特に最近は、インボイス制度の影響で証憑管理の厳格化が進んでおり、輸入取引においても例外ではありません。

また、輸入消費税は関税と一緒に納付されるため、税額の内訳が分かりづらいという声もあります。

通関業者からの納税通知書や輸入許可通知書をしっかり保管し、取引ごとの紐づけをしておくことが大切です。

さらに、非課税取引や社内消費に使ったものは控除対象外となるため、仕訳時の区分けにも注意が必要といえるでしょう。

こうした処理を手作業で行っていると、どうしてもミスや漏れが発生しがちです。

次項では、そうした仕訳処理の落とし穴や、為替差損益の扱いについて整理していきます。

仕訳作成時の注意点と為替対応

輸入仕入の仕訳では、為替レートの扱いや付随費用の処理に注意が必要です。

例えば、海外から1,000ドルの商品を仕入れたとします。

発注時のレートが1ドル=140円なら、帳簿上は14万円の仕入になります。

でも、実際に支払うのは1ドル=145円のときだった…というケース、よくありますよね。

この差額 5,000円は「為替差損」として処理します。

同じ金額なのに、タイミングで損得が出るのが為替の怖さと言えますね。

もし、経理処理に不慣れな担当者だった場合、関税や運賃などの付随費用を「雑費」や「手数料」で処理してしまうケースもあるかもしれません。

例えば、通関業者への立替手数料や運送費の請求書が一括で届いた場合、どこまでを原価に含めてよいか判断に迷うことがあるでしょう。

このように、仕訳処理が曖昧になると、原価に反映されず、粗利がズレる原因になり得ます。

最後に、こうした判断ミスや処理のバラつきを防ぐための「業務標準化」の方法をご紹介していきます。

貿易管理ソフトでの業務標準化

これまでもお話しした通り、輸入仕入の経理処理では仕訳の手間や原価のブレ、属人化といった課題がつきものです。

ある企業様では、既存の販売管理システムとExcelを併用していたため、輸入仕訳の自動作成ができず、経理担当者が手作業で対応されていました。

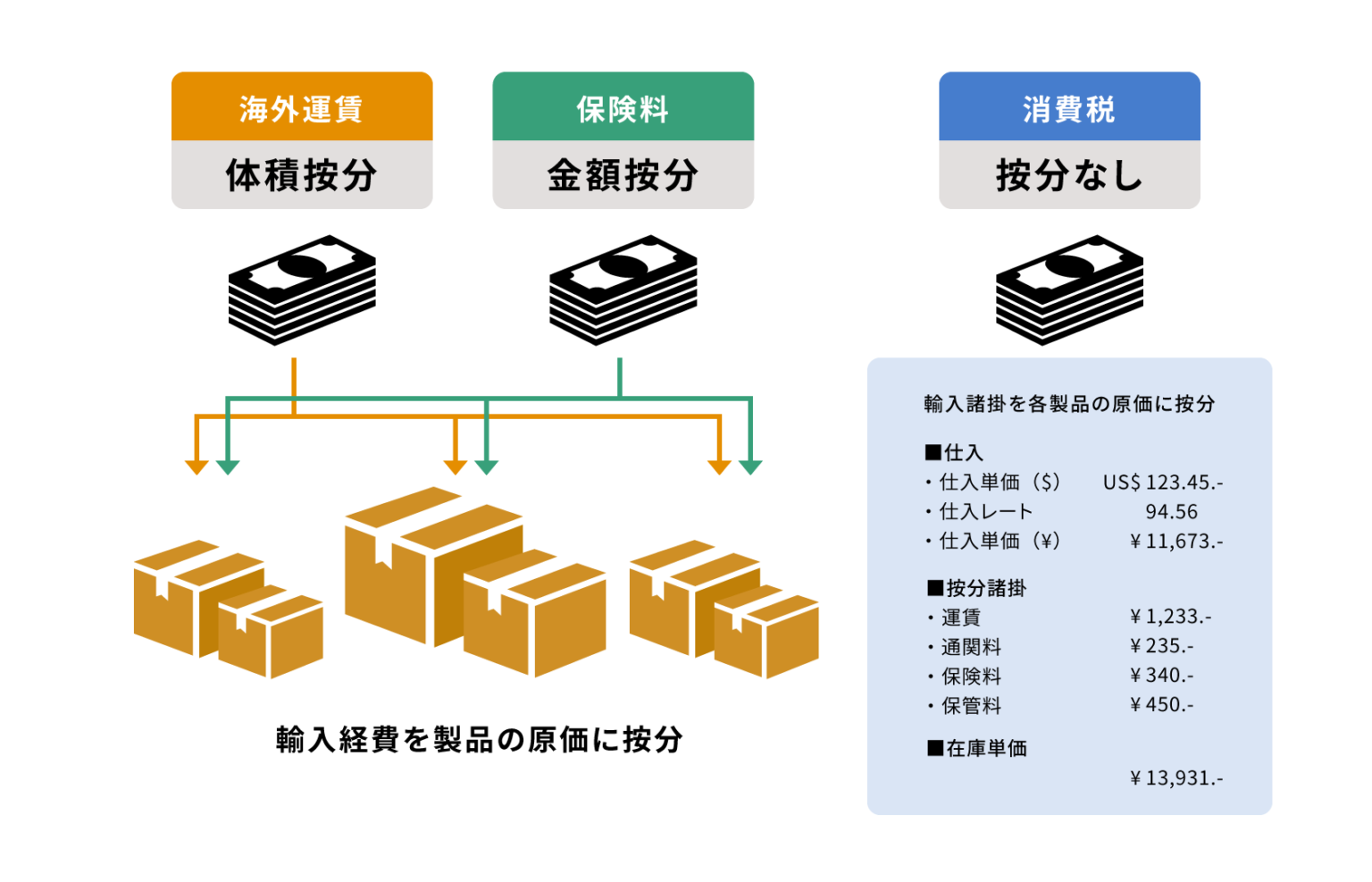

さらに関税や運賃などの輸入諸掛を経験則で按分していたことから、粗利計算にばらつきが生じ、経営判断にも影響が出ていたともいいます。

輸入仕訳の自動作成でミス削減・輸入諸掛を按分

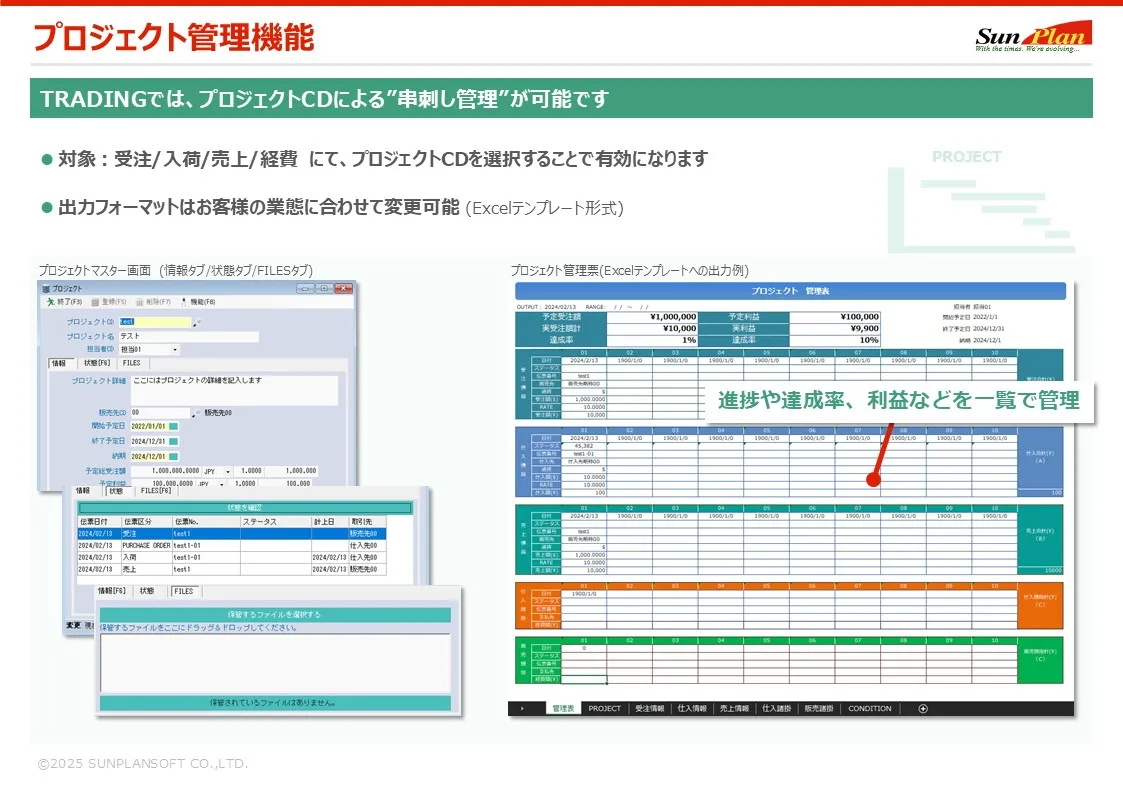

そこで導入されたのが、次の輸入仕入に対応した貿易管理ソフトです。

このシステム導入によって、以下のような業務改善が実現されました。

- 輸入仕訳の自動作成により、手作業の削減と入力ミスの防止

- 諸掛の自動按分で、原価計算の精度が向上

- 証憑の一元管理により、確認・検索の手間を削減

粗利データ・プロジェクト進捗の精度向上

上記のような変化の結果、単なる業務標準化にとどまらず、経営層にも効果が波及しました。

- 粗利データの信頼性が向上し、経営判断の精度がアップ

- 属人化が解消され、担当者がより重要な業務に集中できる環境が整う

このように、業務標準化は「経理処理の効率化」だけでなく、組織全体の安定性と判断力を底上げする仕組みづくりにもつながったという事例を紹介しました。

上記は、弊社がスーパーマーケット様に導入いただいた事例になります。

輸入商品の多い小売業様にとっては、正確な粗利管理を実現することができます。

また、スーパーマーケットやホームセンター、ドラッグストアなどの小売業において、システムの導入や入替をお悩みであれば、小売業向け基幹システム「CHAINS Z」やバイヤー向け商談管理システム「商談.net」が実績も多くおすすめです。

貿易業務に加えて、本部・店舗の業務改善も実現できます。

【まとめ】輸入仕入 消費税・税額控除・仕訳などの基礎解説と標準化のコツ

本記事では、輸入仕入に関する経理処理の落とし穴と、それを解消するための標準化の視点についてご紹介しました。

今後は、貿易管理の自動化やソフトウェアとのデータ連携等がさらに進む中、処理の属人化や判断の曖昧さに不安を感じる場面も増えていくかもしれません。

「輸入仕入の処理、なんとなく不安…」という方は、まずは業務の見える化から始めてみませんか?

貿易管理システム「TRADING」は、外貨建て買掛金・支払い管理、輸入諸掛の経費按分、会計ソフトとの連携が可能です。

よろしければ、製品ページや資料をご覧ください。

著者:株式会社サンプランソフト

1994年の設立以来、一貫して貿易システムの開発・提供に取り組んでいます。

弊社が提供する貿易管理システム『TRADING』は、輸出入・輸出・輸入・国内販売管理に関わる業務を一元管理し、

貿易業務の標準化と効率化を実現するクラウド型パッケージソフトです。

これまでにのべ2,000社以上の導入経験から得たノウハウを活かし、お客様の課題解決を支援しています。